Travailler pour un employeur étranger depuis la Thaïlande : fiscalité & conformité

Beaucoup d’expatriés gardent leur employeur à l’étranger tout en vivant en Thaïlande. C’est possible, à condition d’être carré sur le visa et surtout la fiscalité.

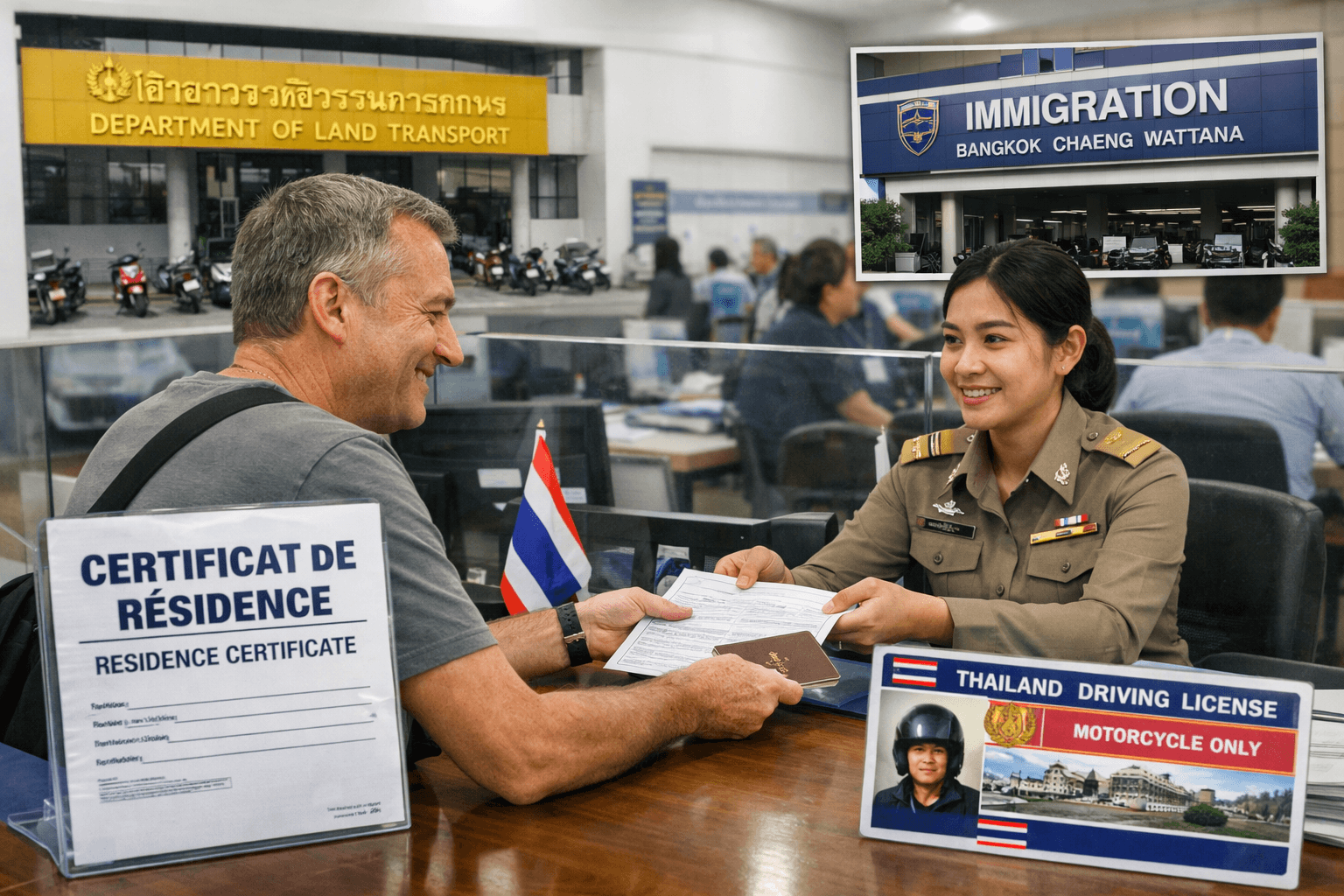

Base légale côté immigration

• LTR – Work-from-Thailand Professional : visa long terme, “Digital Work Permit” via le BOI pour travailler à distance (si critères remplis).

• DTV : ok pour “workation”/télétravail sans employeur thaï (pas d’emploi local).

• Si vous êtes embauché·e par une société thaïlandaise : bascule vers Non-B + Work Permit.

Résidence fiscale & revenus étrangers

• Vous êtes résident fiscal si vous passez ≥180 jours sur l’année civile en Thaïlande.

• Les revenus de source étrangère d’un résident deviennent imposables en Thaïlande lorsqu’ils sont transférés/remis en Thaïlande pendant l’année fiscale (salaire, dividendes, etc.).

• Conservez des preuves (relevés, bulletins, contrats) pour distinguer revenus étrangers de revenus thaïs.

Déclarations & échéances

• Ouvrez un numéro fiscal (Tax ID) auprès du Revenue Department (RD).

• Déclarez vos revenus via l’e-Filing du RD : papier jusqu’au 31 mars, en ligne jusqu’au 9 avril (dates usuelles).

• Si vous payez déjà un impôt à l’étranger, vérifiez l’application d’une convention fiscale (DTA) pour éviter la double imposition.

Employeur étranger : points d’attention

• Paie & contrat restent gérés par l’entité étrangère ; pas de retenues SSO (sécurité sociale) côté thaï (sauf employeur local).

• PE/“établissement stable” : si votre présence crée une activité significative en Thaïlande (ex. vous concluez des contrats), votre employeur doit faire évaluer le risque par un fiscaliste.

• Assurance santé : LTR impose une couverture ; sans SSO, souscrivez une assurance privée solide.

Check-list express

• Visa conforme (LTR/DTV) + 90-Day Report à jour.

• Séparer comptes (revenus/épargne) et tracer les transferts vers la Thaïlande.

• Conserver bulletins, attestations d’impôt étranger et relevés bancaires.

• Déclaration annuelle en Thaïlande + demande de crédit d’impôt si DTA applicable.

• Si vous passez <180 jours/an : statut non-résident (imposition limitée aux revenus de source thaï).

Partager ce contenu: