Calendrier & déclarations 2025–2026 en Thaïlande : formulaires, délais, déductions et DTA (mode d’emploi)

Un rappel clair des échéances et documents à garder vous évite pénalités et sueurs froides en Thaïlande.

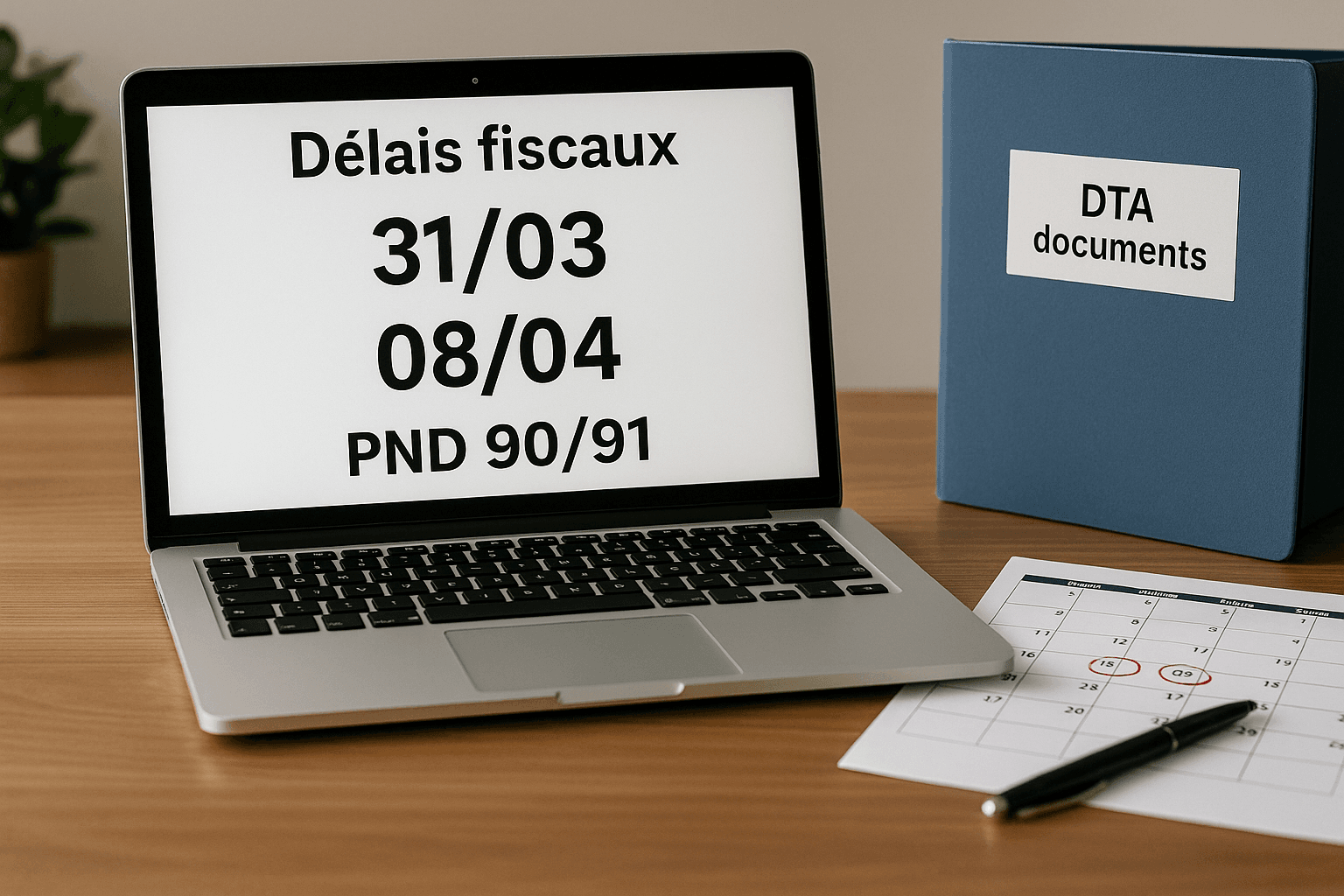

Les grands délais

- PND 90/91 (déclaration annuelle) : papier 31 mars, e-filing 8–9 avril (selon extension annuelle officielle). Vérifiez chaque année la date exacte.

- PND 94 (mi-année, si revenus hors salaires) : 30 sept. / e-filing 8 oct. (référence habituelle).

Documents & pièces

Contrats, fiches de paie, certificats de retenues (withholding), relevés bancaires, preuves d’assurance/déductions, justificatifs d’impôts payés à l’étranger (pour DTA/crédits).

Déductions & bonnes pratiques

- Utilisez l’e-filing du TRD ; sauvegardez le reçu PDF.

- Revoyez les allocations (conjoint, enfants scolarisés, assurance santé, etc.) selon l’année fiscale en cours (vérifier montants à jour).

- Si revenus étrangers : vérifiez le Double Tax Agreement (DTA) concerné (convention de double imposition).

En cas de retard/erreur

Amendes/majorations possibles ; corrigez rapidement et, si besoin, demandez conseil. (NB : depuis 2025, plusieurs obligations de e-filing sont renforcées pour les retenues à la source).

Partager ce contenu:

Voir aussi :